2014年拟安排财政赤字13500亿元,比上年增加1500亿元,其中中央财政赤字9500亿元,由中央代地方发债4000亿元。

2014年拟安排财政赤字13500亿元,比上年增加1500亿元,其中中央财政赤字9500亿元,由中央代地方发债4000亿元。财政赤字和国债规模随着经济总量扩大而有所增加,但赤字率稳定在2.1%,体现了财政政策的连续性。货币政策要保持松紧适度,促进社会总供求基本平衡,营造稳定的货币金融环境。加强宏观审慎管理,引导货币信贷和社会融资规模适度增长。今年广义货币M2预期增长13%左右。要加强财政、货币和产业、投资等政策协同配合,做好政策储备,适时适度预调微调,确保中国经济这艘巨轮行稳致远。

既支持经济发展又防范债务风险

分析认为,2014年我国赤字规模尽管较去年的1.2万亿元有所扩大,但赤字率稳定在去年水平,这种既带有积极色彩,又力求稳妥的安排凸显当前复杂的财政经济形势。

复杂形势倒逼财税改革提速

“总体来看,我国赤字率仍处在安全区之内,赤字率不变,政策扩张的力度不变。”全国政协委员、财政部财科所所长贾康说。

国际上通常用两个指标来评价一国财政风险:一个是赤字率,即赤字占GDP比重不超过3%;另一个是国债余额占GDP比重不超过60%。

5日提交十二届全国人大二次会议审议的财政预算草案报告显示,2014年,我国中央财政国债余额限额为100708.35亿元。测算显示,这一规模占GDP的比重不足20%。

不过,尽管如此,我国面临的财政风险依然不容忽视。全面审计摸底出的全国政府性债务规模超过20万亿元,其中地方政府性债务超过一半,潜在的风险成为国际关注的热点。

“经济下行压力加大,财政收入吃紧,尤其是地方政府债务风险应引起高度重视。”全国人大代表、湖南省经济和信息化委员会主任谢超英说,当前应警惕一些地方过度依靠卖地、融资等手段获取城市建设资金,未来可卖的资源越来越少,如何还债成了问题。“如果处理不好,不排除一些地区会引爆风险。”

<上一篇 为什么会产生财政赤字

下一篇> 财政赤字对社会经济有哪些影响?

相关推荐

- 加息渐入尾声 美联储或上半年暂停加息

- 回顾2022年,无论从全球宏观经济还是资本市场来看,都是充满挑战、较为困难的一年。外部来看,俄乌局势、全球通胀顽疾以及美联储激进加息,使得外部环境动荡不安,全球股债资产重挫,汇率大幅震荡,仅美元和原油等走强;国内经济遭遇疫情反复、房地产周期下行和美元流动性收紧的多重冲击,需求收缩、供给冲击、预期转弱三重压力仍在,全年A股和港股大幅下挫,房地产销售遇冷,债市整体向好但年末也遭遇急速调整,利率出现明显反弹。

- 美联储 人民币贬值 人民币汇率 美联储加息 美国经济 财政赤字 美元升值 美元指数 货币政策 美元资产 中国经济 GDP 美联储 央行 利率 美债 货币 汇率 美元 0

- 1月3日汇市晚评:乐观的风险情绪下美元汇率暂停下跌 日元因日本央行将退出宽松政策而强劲反弹

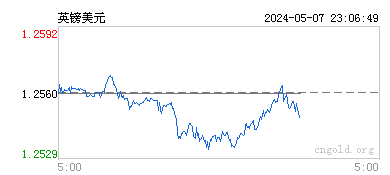

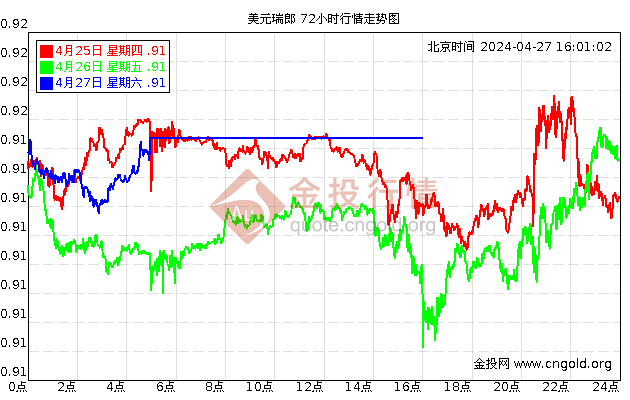

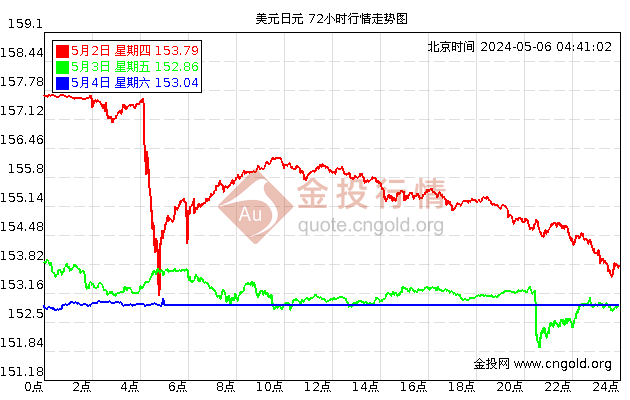

- 周二(1月3日)汇市简况:今日白盘美元指数下跌。美元在窄幅波动中交易,在乐观的风险情绪下暂停了下跌。在德国通胀数据公布之前,欧元兑美元下跌至1.0650;英镑/美元正保持着向1.2100的最新涨势,因为在假期清淡的市场条件下,多头重返游戏;美元的新一轮下跌也是由美元/日元抛售,因为日元强劲反弹,因为有人猜测,随着2023年的到来,日本银行将退出其超宽松的宽松货币政策。今日晚间投资者可重点关注22:45美国12月Markit制造业PMI终值和23:00美国11月营建支出月率。

- 汇市时讯 宽松货币政策 欧元兑美元 财政赤字 日本央行 欧洲经济 日本银行 英国经济 美元指数 欧洲央行 货币政策 美联储 CPI 现汇 美元 日元 央行 利率 汇价 欧元 英镑 0

-

美国至4月19日当周天然气钻井总数 01:00 利多金银 原油

前值:109 公布值:106 预测值:--

-

外汇期货合约包括哪些内容

1、交易单位。每一份外汇期货合约...[详情]

- 外汇批发市场是什么意思

- 外汇零售市场是什么意思

- 无形外汇市场是什么意思

- 外汇调剂市场是什么意思