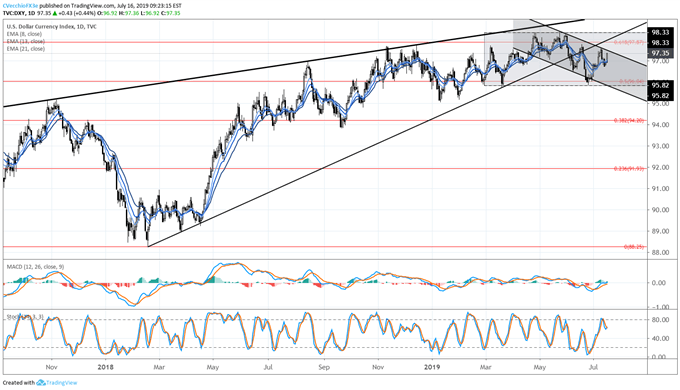

美元指数向5月底高点以来的下行压力线发起测试;美国6月零售销售数据后,美国联邦基金期货利率市场下调对美联储年内降息三次的预期;技术上,美元指数试图测试97.40一线。

美元指数向5月底高点以来的下行压力线发起测试;美国6月零售销售数据后,美国联邦基金期货利率市场下调对美联储年内降息三次的预期;技术上,美元指数试图测试97.40一线。

7月15日开始美元指数便试图更实质性的复苏。过去几周美元指数因市场对美联储即将开启降息周期的预期而承压,但美国一系列优于预期的经济数据似乎与美联储鲍威尔(Jerome Powell)及其他官员明显的鸽派言论相矛盾。

周二公布的美国6月零售销售数据与6月非农一样录得优于预期的表现,暗示尽管长期而言美国经济陷入衰退的概率在近几周有所上升,但短期其并没有面临此类威胁。

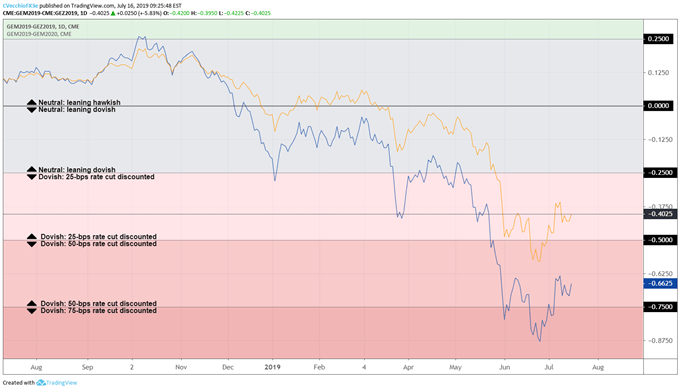

市场押注美联储年内降息三次的概率下降

在优于预期的美国零售销售报告出炉后,市场对美国马上陷入衰退的担忧情绪有所缓解。美国亚特兰大联储GDP NOW模型将美国第二季度经济年化增长率预期从数据前的1.4%上调至1.6%。根据近期美国经济数据的表现,美国第二季度经济年内增长率有望升至接近2%的水平。

在预计美国经济增速将回升的期望中,利率市场下调了对美联储利率降息、采取激进鸽派行动的概率。在数据之前,市场押注美联储在7月底的会议降息50个基点的概率为26%,数据后该数值降至23%。

同样的,数据后市场押注美联储在9月结束前降息50个基点(降息两次,每次25个基点)的概率为74%,2019年底降息75个基点(降息三次,每次25个基点)的概率为56%,而上周三上述数值分别为79%和62%。

欧洲美元期货合约同样暗示美联储降息三次的预期有所下滑。我们可以通过衡量商业银行在未来某一特定时间的借贷成本之间的差价来判定降息是否被计入。下图便是欧洲美元期货合约之间的差价, 2019年6月与2019年12月欧洲美元期货合约之间的差价变化为橙色趋势线,2019年6月 与2020年6月之间的欧洲美元期货合约之间的差价变化为蓝色趋势线,分别用于衡量美联储今年底及明年底的潜在利率水平。

目前欧洲美元期货合约计价美联今年12月结束之前可能降息44个基点,明年6月结束前可能降息66个基点,即美联储可能在今年底降息两次,至2020年6月可能降息三次。美联储降息预期的降温增强了美元指数过去三周自6月底底部反弹的势头。

随着美联储降息预期的降温,美元指数反弹测试自5月以来的下行通道的压力线97.40一线。目前美元指数守在8日、13日及21日EMA(指数移动平均线)上方,与此同时,日图MACD(平滑异同移动平均线)试图上破信号线,暗示看涨动能已经建立。但在走势进一步明朗化之前,依然对美元指数维持中性立场。倘若美元指数最终有效上破下行通道,则后市震荡区间关注95.82-98.33。

<上一篇 今日美元指数行情(2019年7月17日)

相关推荐

-

美国至4月26日当周天然气钻井总数 01:00 利多金银 原油

前值:106 公布值:105 预测值:--

-

美国4月25日COMEX黄金库存-每日更新(百盎司) 06:30

前值:176226.36 公布值:待公布 预测值:

-

美国4月25日COMEX白银库存-每日更新(百盎司) 06:30

前值:2951076.44 公布值:待公布 预测值:

-

外汇学习知识:汇率变动对国内经济的影响有哪些?

当今社会是一个大家族,两国之间...[详情]

- 什么是炒汇率?外汇汇率是什么意思

- 外汇技巧知识学习:外汇交易入门的十大交易策略和技巧

- 美国大选选举日投票正式开始!

- 澳洲联储将基准利率维持不变