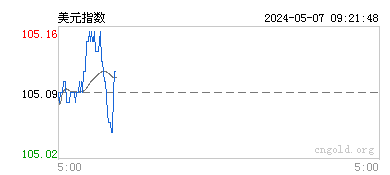

周五(4月26日)亚洲时段,美元指数窄幅区间内波动,仍交投于105.60附近,随着美国通胀担忧加剧,一些投资者正在为10年期美国公债收益率突破去年10月创下的16年高点5%做准备。今天晚间将公布3月PCE数据,届时如果通胀数据再次飙升,可能会进一步关闭今年降息预期的窗口。

周五(4月26日)亚洲时段,美元指数窄幅区间内波动,仍交投于105.60附近,随着美国通胀担忧加剧,一些投资者正在为10年期美国公债收益率突破去年10月创下的16年高点5%做准备。今天晚间将公布3月PCE数据,届时如果通胀数据再次飙升,可能会进一步关闭今年降息预期的窗口。

债券收益率近几周攀升,因持续通胀迹象削弱了人们对美联储在不进一步推高消费物价的情况下能够大幅降息的预期。指标10年期公债收益率今年上涨80基点,最新报4.70%,创下五个月新高。

许多投资者认为债券市场将进一步走弱。美国银行全球研究最新调查显示,全球基金管理公司的固定收益配置已降至2003年以来最低。美银数据表明,部分类别的对冲基金美债空仓仍处于今年最高水平,尽管其他资产管理公司增持多仓。

“这一切可以归结为一个词:通胀。如果市场看不到通胀得到控制的迹象,收益率没理由不继续走高,”FederatedHermes资深投资组合经理DonEllenberger表示。他已降低其投资组合对利率的敏感性,担心通胀和劳动力市场继续走强可能会将收益率最高推至5.25%。

周四公布的数据显示,第一季扣除食品和能源的个人消费支出(PCE)物价指数涨幅远超预期,进一步证实通胀正再次升温。利率期货市场显示,投资者目前预计美联储今年仅会降息35个基点,而年初时的降息预期为150多个基点。

周五将公布3月PCE数据,届时如果通胀数据再次飙升,可能会进一步关闭今年降息预期的窗口。5月1日美联储货币政策会议结束时,或将听到更多关于经济的见解。

市场参与者密切关注公债收益率水平,因为收益率上升可能意味着消费者和企业的借贷成本上升,令金融环境更为收紧。2023年下半年债市收益率大幅上涨引发美股标普500指数跌。最近几周由于收益率上升,今年股市涨势又遇挫折,标普500指数今年迄今的涨幅从10%以上缩减至6%左右。

一些投资者利用债市疲软的机会增持固定收益资产,他们相信,除非美联储表示考虑再次上调指标隔夜利率(目前为5.25%-5.50%),否则收益率不太可能进一步大幅上升。然而,其他人则对通胀能否很快降温持怀疑态度。

“通胀并没有像美联储认为的那样下降,”LafferTenglerInvestments总裁ArthurLaffer表示,他看空长期美国公债,认为收益率可能升至6%,“现在进入债券市场不会带来回报”。