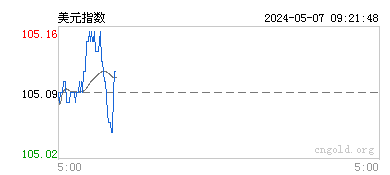

周三(12月6日)亚市盘中,美元指数交投在103.90一线附近,隔夜美元指数向上触及104,刷新11月22日以来新高,最终收涨0.309%,报103.95,美国ISM服务业PMI为52.7,超出市场预期和此前数据,且穆迪下调中国信用评级展望,进一步推动美元走势上涨。

周三(12月6日)亚市盘中,美元指数交投在103.90一线附近,隔夜美元指数向上触及104,刷新11月22日以来新高,最终收涨0.309%,报103.95,美国ISM服务业PMI为52.7,超出市场预期和此前数据,且穆迪下调中国信用评级展望,进一步推动美元走势上涨。

目前美元指数正在小幅走高,目前交投于104.00附近,同时对104.05的20日移动平均线构成威胁。这一走势很大程度上归因于供应管理协会(ISM)发布的11月份服务业PMI好于预期。

与此同时,投资者正在关注将于本周五发布的关键就业数据,特别是11月失业率和非农就业数据,因为它们可能预示着美元的进一步定向走势。

尽管美国经济通胀降温,劳动力市场和经济活动信号好坏参半,但美联储仍不排除进一步收紧政策的可能性。这种略显鹰派的立场恰逢本周关键劳动力数据的发布,这可能会极大地改变市场预期。

美国11月报告显示,ISM服务业PMI为52.7,超出市场预期和此前数据,进一步推动美元上涨。美国劳工统计局最新报告显示,10月份JOLTS职位空缺减少近60万,至873.3万,这个数字远低于共识的935万。

展望未来,即将发布的重要经济数据包括周五的失业率、非农就业人数和平均每小时收入。这些数据将对投资者和美元走势产生重大影响,因为它们可能影响美联储的下一步决策。

根据CME的Fed Watch工具显示当前的市场预期表明,12月会议不会加息,市场目前正在考虑2024年中期降息。

美元指数技术分析:看涨势头增强

日线图上的指标清楚地描绘了美元看涨势头的加强。虽然处于负值区域,但相对强弱指数(RSI)显示出正斜率,而移动平均线趋同分歧(MACD)正在打印上升的绿色柱,确认了当前的看涨强度。

评估长期情况,该指数目前位于20日和100日简单移动平均线(SMA)下方,但高于200日简单移动平均线(SMA)。这意味着,总体而言,尽管短期内面临一些压力,但多头仍会在更广泛的情况下持续展示自己的存在。该图暗示了坚定的上升轨迹。如果买家突破并攻克20日移动平均线,短期内可能会出现进一步上涨。

支撑位:103.60、103.30、103.15、103.00

阻力位:20日均线104.10、100日均线104.40、104.50

<上一篇 市场降息预期已过度 美元不宜追高

下一篇> 今日美元指数行情(2023年12月6日)

相关推荐

-

美国3月扣除运输的工厂订单月率 22:00 利多金银 原油

前值:1.10 公布值:0.5 预测值:--

-

美国至4月26日当周EIA天然气库存 22:30

前值:920 公布值:待公布 预测值:550

-

远期外汇交易需要缴纳保证金吗

通常是不需要缴纳保证金的,具体...[详情]

- 货币期权属于外汇衍生产品吗

- 国际收支规模和结构对人民币有影响吗

- 如何理解人民币汇率升值

- 中国央行的货币政策空间多大吗